¿Qué hacer con el dinero de los niños? Inversiones para tus hijos

Todo padre y madre se preocupa por el futuro de sus hijos, y no cabe duda que las finanzas son una parte importante del mismo. Por eso, tarde o temprano siempre termina surgiendo la misma pregunta: ¿Qué hago con el dinero de los niños?

La mayoría optará por abrir una cuenta de ahorro infantil, que puede ser un buen punto de partida, pero quizás no el óptimo a largo plazo. Las ventajas de la cuenta de ahorro infantil son muy claras:

- Son fáciles de entender y de gestionar para las aportaciones periódicas que hagas tú o tus familiares (regalos a los niños de abuelos y tíos, por ejemplo).

- Sabes lo que vas a conseguir y no asumes riesgos.

- Tú o tu hijo podréis retirar dinero fácilmente cuando lo necesitéis (cuidado, porque esto puede ser una desventaja si no enseñas bien a tu hijo).

- Tu hijo verá de forma clara cuánto dinero tiene y cómo crece según va ahorrando.

Y por todas estas ventajas, tiene una gran desventaja que puede con todas ellas: desaprovecha todo el tiempo que tienen por delante los niños para hacer crecer esos ahorros gracias al interés compuesto.

Además, por mucho que sean muy seguras, recuerda que el dinero no perderá valor nominal, aunque sí valor real por la inflación. En otras palabras, aunque después de 10 o 15 años hayas juntado 9.000 euros en su cuenta, ese dinero tendrá menos valor porque el coste de la vida aumenta año tras año y podrás hacer menos cosas con él.

¿Qué hacer con el dinero de los hijos?

Si una cuenta de ahorro infantil no es lo mejor para el dinero de los hijos ¿Cuál es la solución? Invertirlo para que genere una buena rentabilidad año tras año.

El motivo para invertir los ahorros de los niños es muy sencillo: tienen mucho tiempo por delante. Toda la vida, de hecho, y si hay un aliado del pequeño inversor, ese el tiempo.

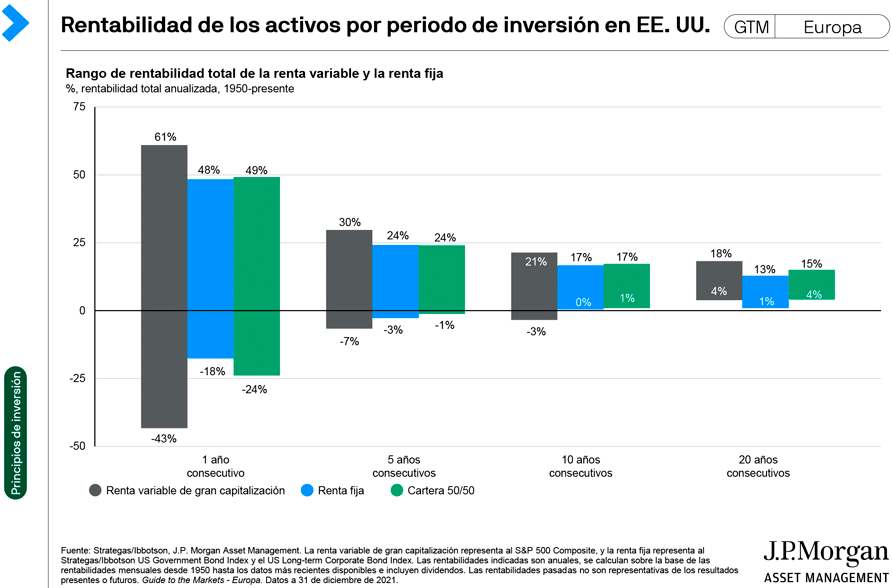

El plazo al que inviertas es clave en la relación riesgo-rentabilidad de las inversiones. De forma muy resumida, cuanto mayor es el plazo de una inversión, menos posibilidades hay de perder dinero. Ese es el efecto de invertir a largo plazo.

Este gráfico de JP Morgan lo resume bastante bien.

Como puedes ver, las posibilidades de perder se reducen drásticamente a partir de los 10 años. Y si hablamos de los ahorros para los hijos, 10 años es un plazo más que razonable para ellos e incluso corto si empiezas con su plan financiero nada más nacer (algo que te recomendamos).

Por supuesto, esto no quiere decir que desaparezcan todos los riesgos de la inversión. Es más, el mercado subirá o bajará como lo ha hecho siempre, pero eso poco le va a importar a tu hijo ni a ti si al final del camino el resultado ha merecido la pena.

Para limitar un poco más estos riesgos puedes usar dos herramientas muy sencillas.

- Invertir de forma periódica, algo que es idóneo para los más pequeños. En lugar de aportar 10.000 euros nada más nacer el pequeño, puedes separar una pequeña cantidad cada mes y destinarla a sus inversiones. Así aprovechas la magia de la inversión periódica.

- Ajustar las inversiones al momento de recuperar el dinero. Esto quiere decir que puedes asumir más riesgos al principio, porque tendrás tiempo para recuperarte de eventuales caídas, pero que tendrás que limitar ese riesgo (y la rentabilidad potencial) conforme se acerque el momento re recuperar el capital. La traducción práctica es que conforme tus hijos se acerquen a los 18 años o la edad que te hayas marcado, deberás rotar la inversión hacia un perfil algo más conservador.

¿Qué puedes conseguir? Un ejemplo

Hasta aquí la teoría. Sin embargo, la mejor forma de entender qué puedes conseguir es con un ejemplo práctico. ¿Cuál es la diferencia en euros entre la tradicional cuanta de ahorro infantil o hacer algo más? ¡Vamos a verlo!

Vamos a imaginar que partes de una inversión inicial de 1.000 euros a la que vas a sumar 50 euros al mes y que recuperarás el dinero a los 18 años, para la universidad, por ejemplo.

Con una cuenta de ahorro al final del camino tendrás 11.800 euros sin descontar el efecto de la inflación. Es algo seguro, sin trampa ni cartón.

¿Y si inviertes ese dinero? Todo dependerá del perfil de inversión y la rentabilidad que puedas obtener. Para hacer números vamos a suponer que durante los 13 primeros años eres capaz de obtener un 6% anual (menos que la media de le la bolsa descontando gastos), y que durante los cinco siguientes te orientas a un perfil más conservador y consigues una rentabilidad del 3%.

Al cabo de 18 años sumarías 19.675 euros, casi 8.000 euros más que con la cuenta de ahorro. Esa es la diferencia entre ahorrar para los hijos o ahorrar e invertir.

¿Dónde invertir el dinero de los hijos?

El mercado ofrece infinidad de opciones para rentabilizar el dinero de los niños según tus conocimientos financieros y perfil como inversor.

Estas son algunas de las alternativas:

- Fondos de inversión. Una de las alternativas más sencillas si optas por una cartera gestionada por expertos, aunque también es asequible si prefieres hacerlo por tu cuenta (si te gusta y tienes tiempo y conocimientos). En este artículo resumimos qué son los fondos de inversión, sus ventajas y desventajas.

- Fondos de inversión indexados y ETFs. Otro tipo de fondos de inversión que se caracteriza por replicar al mercado. En lugar de buscar las acciones que más van a subir, como haría un fondo tradicional, lo que hacen este tipo de fondos es copiar un índice bursátil como puede ser el Ibex 35 español. Diferentes estudios aseguran que a largo plazo pocos fondos activos (tradicionales) son capaces de superar al mercado. La ventaja de esta opción es que normalmente pagarás menos comisiones.

- Seguros de ahorro. Otra opción al alcance de todo el mundo al tratarse de productos gestionados por profesionales y para los que no hace falta mucho dinero para invertir.

- Inversión directa en bolsa. Esta es la alternativa para la que más conocimientos necesitarás, ya que lo normal es que seas tú quien elija las acciones en las que invertir. También es la menos automatizable, porque cada mes, trimestre o cuando elijas invertir, tendrás que analizar en qué empresas lo haces.

- Inversión por dividendos. Una variante de la inversión en bolsa. Básicamente consiste en buscar empresas que repartan dividendos todos los años y que lo hagan de forma creciente. La diferencia con la opción anterior es que existen multitud de grupos y listados con estas empresas y que, gracias a los dividendos, puedes generar una renta periódica para tu hijo.

Por último, sólo tendrás que decidir si pones el dinero a tu nombre o al del niño. Además de ciertas implicaciones fiscales, la clave en la elección es cuestión de confianza. En resumen, si quieres que a los 18 años tu hijo tenga acceso al dinero porque es suyo, o prefieres ser tú quien decida cómo y cuándo se lo das, por muy mayor de edad que sea.