Qué modelos de sistemas pensiones hay en el mundo

Reparto, capitalización, cuentas nocionales… El sistema español de pensiones es solo uno de los muchos que hay en el mundo. Existen otros modelos de pensiones que no dependen al 100% del Estado y que combinan una pensión pública con otra privada.

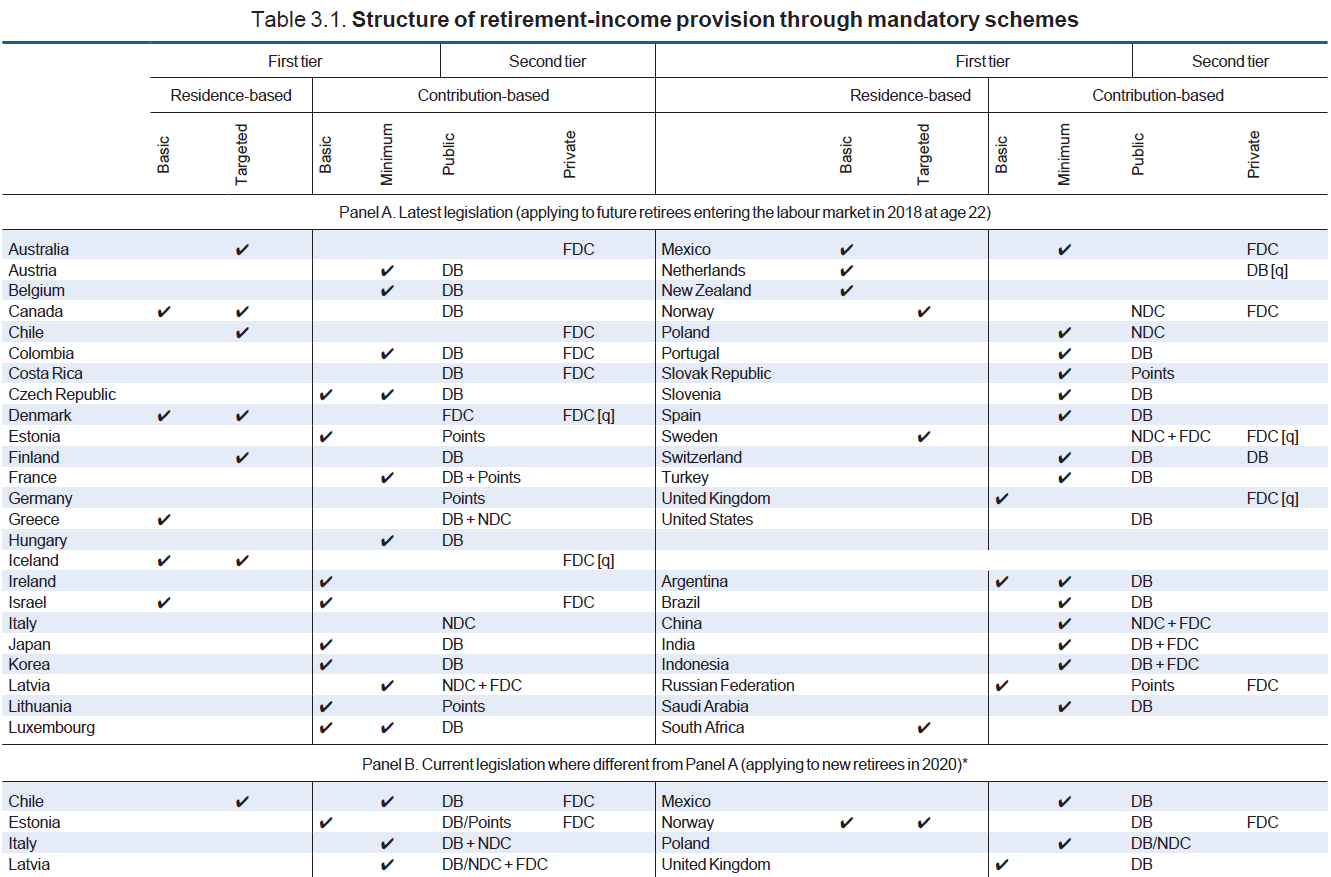

Basta con echar un vistazo al informe “Pensions at a Glance” que elabora la OCDE para ver esas diferencias entre cómo se financia la jubilación e incluso cómo se ajustan los mecanismos en los sistemas públicos y obligatorios de contribución. Y es que hay países que combinan contribuciones al sistema público con aportaciones, también obligatorias, a un ahorro privado.

Tipos de sistemas de pensiones

Al hablar de sistemas de pensiones públicos lo más habitual es diferenciarlos según la forma en la que financian las pensiones. Y es que existen diferentes formas de estructurar el modelo. Estas son las más habituales:

Sistema de reparto

Es el sistema de pensiones que se utiliza en España y en la mayoría de países del sur de Europa.

Este sistema usa las cotizaciones de los trabajadores en activo para repartirlas entre los pensionistas. Dicho de otra forma, los trabajadores actuales son quienes pagan las pensiones de los jubilados, lo que lo convierte en un sistema de solidaridad intergeneracional. Cada generación apoya a la anterior abonando sus pensiones con el dinero que cotizan a la Seguridad Social y esperando que la siguiente haga lo mismo.

Este modelo plantea problemas de sostenibilidad, ya que depende enteramente de que exista una masa suficiente de trabajadores para abonar las pensiones de jubilación públicas y, con una población envejecida, esto puede ser un problema. De ahí que muchos de los países que utilizan un sistema de reparto estén buscando fórmulas de incentivar el ahorro privado.

Sistema de capitalización

Frente al sistema de reparto están los sistemas de capitalización. Este modelo se basa en que cada trabajador realiza aportaciones al sistema y después recibe lo generado por esas aportaciones.

En otras palabras, algo parecido a cómo funciona un plan de pensiones o un fondo de inversión, con los que tú inviertes un capital y al cabo del tiempo recuperas ese dinero más los posibles beneficios o rendimientos que haya generado.

Estos sistemas, más habituales en países anglosajones, eliminan el componente de solidaridad intergeneracional. Cada trabajador realiza sus aportaciones y la pensión que reciba será acorde a ellas.

Los dos problemas de este sistema son: el impacto de la inflación (los intereses que hay que lograr para que el sistema funcione y tener una cantidad que permita superar el efecto de la inflación); y las desigualdades que pueden crearse según la trayectoria laboral de cada trabajador.

Por eso mismo, este tipo de sistemas suelen contar con una parte pública y otra privada.

Sistema de cuentas nocionales

Una variante del sistema de reparto tradicional. Los sistemas de cuentas individuales de contribución definida, más conocidos como sistemas de cuentas nocionales, usan las aportaciones de los trabajadores a lo largo de toda su carrera.

La pensión de jubilación se calcula según lo que el trabajador ha aportado a una cuenta individual que suma sus cotizaciones. Así, la pensión es una especie de salario diferido real. Este es el modelo nórdico que ahora se plantea como alternativa al sistema de reparto tradicional.

Las cuentas nocionales ligan directamente las cotizaciones al sistema a las prestaciones que se recibirán, lo que en teoría es más justo, pero puede no ser suficiente para todos. Y es que el principal problema de este sistema es que no establece una cantidad de ingresos mínima y puede haber una parte de la población que llegue al momento de jubilarse sin esa garantía.

La forma de suplir este problema es con sistemas de prestación básica cubiertos por el Estado.

Sistema de capitalización con auto enrollment

Este es el sistema que se usa en Reino Unido. Lo que cambia respecto al sistema de capitalización tradicional o básico es que obliga a las empresas a incluir a los trabajadores dentro del sistema. Después, el trabajador será el que deba darse de baja del sistema, en caso de que no quiera dedicar parte de su retribución a estas aportaciones.

Con este pequeño cambio, el sistema se asegura que los trabajadores van creando su ahorro para la jubilación. A partir de ahí y de esas contribuciones mínimas, tanto el propio trabajador como la empresa o el Estado pueden añadir contribuciones adicionales.

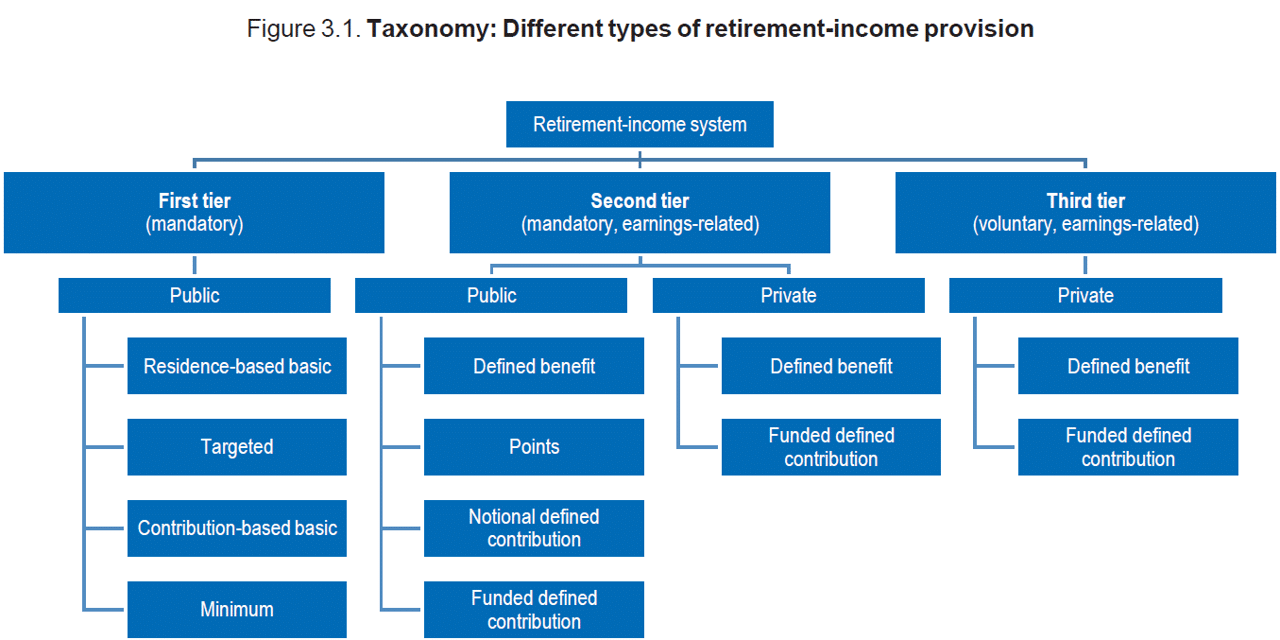

A partir de estos sistemas básicos, se pueden establecer diferentes combinaciones donde solo el Estado hace aportaciones y el sistema depende de las pensiones públicas, sistemas mixtos con aportaciones obligatorias desde la vertiente pública o privada, y sistemas voluntarios.

Esta es la representación gráfica que hace la OCDE:

Fuente: OECD Pensions at a Glance

Ejemplos de diferentes sistemas de pensiones en el mundo

Nada como acercarse a alguno de los modelos de pensiones más conocidos para terminar de entender esta dicotomía entre financiación pública, privada, y cómo aseguran los países las pensiones de sus jubilados:

Pensiones en Suecia

El sistema sueco orienta las cotizaciones de sus trabajadores hacia la inversión. La diferencia con otros sistemas es que los ciudadanos pueden elegir dónde invierten su dinero. Eso sí, esta inversión tiene carácter obligatorio.

En concreto, el Estado ofrece diferentes alternativas privadas y una pública, que es la del fondo soberano sueco. Después el trabajador escoge cuál le convence más (si no escoge ninguna, el dinero se invierte en el fondo soberano). Esta competencia hace que el fondo soberano sueco necesite ofrecer buenos resultados para ser elegido.

Este dinero que invierten los trabajadores se integra en un sistema de cuentas nocionales individuales con carácter virtual.

A este sistema se suman los fondos de pensiones de empresa, que son más habituales que en España, y el ahorro individual de cada trabajador.

Además, Suecia cuenta con una pensión mínima garantizada para quienes no hayan cotizado lo suficiente y con un suplemento de vivienda y subsidio de manutención para mayores.

Pensiones en Noruega

Noruega cuenta con uno de los fondos de pensiones más conocidos y aclamados dentro de la comunidad financiera.

Los trabajadores noruegos aportan una parte de su salario a este fondo y su jubilación dependerá después de cuánto hayan cotizado, los años trabajados, la edad a la que decidan jubilarse y la esperanza de vida media en el país.

La diferencia del fondo noruego con el español es cómo ha invertido el dinero, ayudando por un lado a las empresas del país, pero diversificando los activos por otro.

Noruega también permite cobrar la pensión y trabajar a la vez, lo que permite a los jubilados aportar al sistema.

Pensiones en Países Bajos

El sistema holandés de pensiones se fundamenta en tres pilares y es un sistema mixto que mezcla pensiones públicas y privadas.

El primer pilar del sistema es la pensión pública, que funciona bajo un modelo de reparto de prestación definida. La pensión estatal (AOW) se paga con las cotizaciones de los trabajadores, igual que en el sistema español.

La diferencia es que constituye una pensión básica, con una cuantía que está relacionada con el salario mínimo. Además, también hay una pensión mínima de carácter asistencial (AIO) que es una pensión no contributiva para quienes no hayan cotizado suficientes años.

El segundo pilar de las pensiones holandesas es el sistema de pensiones de empleo, que son los planes de las empresas para los trabajadores y que se usan de forma mayoritaria. A fin de cuentas, es el que supondrá el grueso de la pensión que recibirán, salvo que también contribuyan al tercer pilar.

Ese tercer pilar es ya el esfuerzo de ahorro individual de cada trabajador.

Pensiones en Austria

En Austria utilizan la denominada mochila austriaca, que no es más que un sistema de capitalización individual. Las empresas aportan cada mes una parte del salario bruto del trabajador a una cuenta de ahorro personal que está gestionada por fondos privados.

Esta mochila acompañará al trabajador toda su vida, incluso si cambia de trabajo. Al jubilarse recuperará el dinero y si, por un casual, las inversiones no han ido bien, el Estado asegura recuperar por lo menos el dinero que se haya aportado.

Con este sistema, la cuantía de la jubilación dependerá siempre de lo que hayas cotizado.

A este ahorro público se suma el ahorro privado del propio trabajador, lógicamente.

Pensiones en Estados Unidos

Al contrario de lo que muchos piensan, Estados Unidos sí cuenta con un sistema de pensiones que se divide en tres pilares: el público, los planes voluntarios de ahorro y los planes de empresa.

Por un lado, existe el Social Security o seguro social de carácter obligatorio. Funciona bajo un sistema de reparto y en él cotizan trabajadores y empresas. Los trabajadores van sumando créditos en función del tiempo trabajado y el salario y después la pensión dependerá de esas cifras. Eso sí, la cuantía de esta pensión es mínima.

En consecuencia, a la mayoría de trabajadores no les queda más opción que suscribir sus propios planes voluntarios de inversión como los 401 (k), que son planes de empresa. Su particularidad es que la mayoría de empresas colabora y dobla la inversión que realice el trabajador.

Los mejores sistemas de pensiones

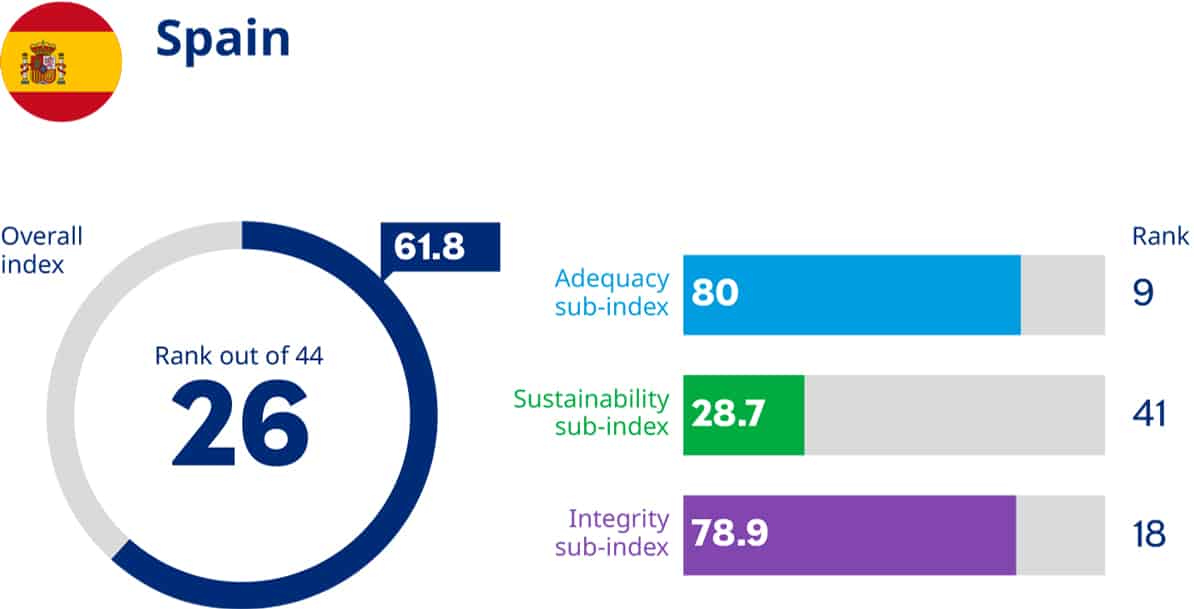

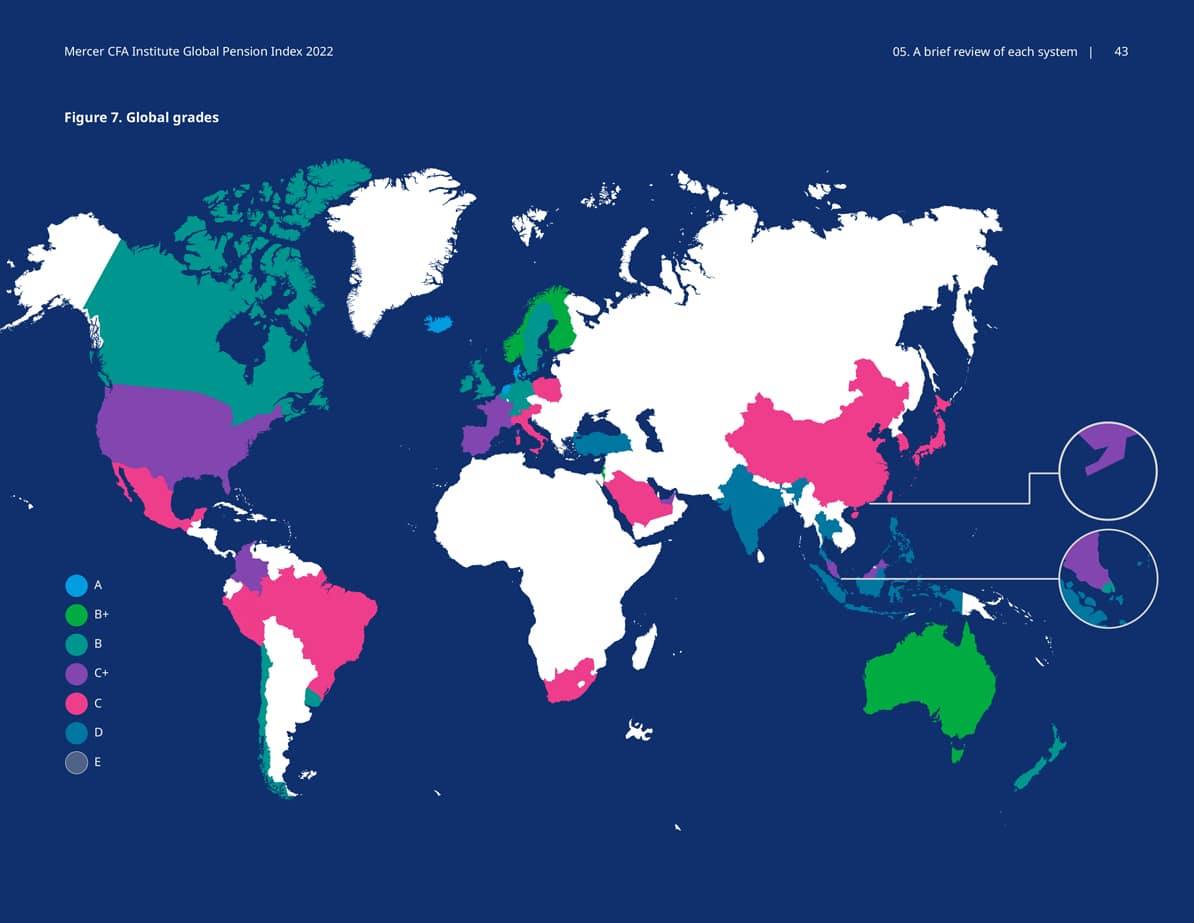

Diferentes modelos y sistemas, pero ¿cuáles son los que mejor funcionan? La respuesta es complicada y, para responderla, la consultora Mercer y el Instituto CFA publican anualmente el informe Índice Global de Pensiones donde analizan la cuestión bajo tres prismas:

- Adecuación del sistema en términos del nivel de ingresos básicos que provee y el diseño del propio sistema.

- Sostenibilidad del sistema, que tiene en cuenta factores como la edad de jubilación o el nivel de deuda pública del país.

- Integridad, que está marcado por las leyes y regulaciones que protegen el sistema.

Bajo estos parámetros, los mejores sistemas de pensiones del mundo a día de hoy serían:

- Islandia.

- Países Bajos.

- Dinamarca.

Fuente: informe Índice Global de Pensiones

Y los mejores en cada apartado:

- Adecuación: Islandia, Portugal y Países Bajos

- Sostenibilidad: Islandia, Dinamarca, Países Bajos.

- Integridad. Finlandia, Noruega y Países Bajos.

¿Y España? Ocupa el puesto número 26 con una puntuación de 61.8, lejos de la cabeza.