En otras palabras, te permiten planificar tus finanzas y tener el nivel de protección que necesitas en cada momento. Por eso mismo, la pregunta de cuándo conviene tener un seguro de vida va acompañada de fases concretas de la vida, y algo parecido pasa con la cuantía a contratar.

¿Cuándo es mejor contratar un seguro de vida?

Hay una serie de situaciones típicas donde es normal plantearse la protección adicional que brinda un seguro de vida como:

- Cuando compras una casa, más allá de que te lo ofrezca el banco.

- Cuando empiezas tu vida en pareja o te casas y uno de los dos gana más que el otro.

- Cuando tienes hijos o estás formando una familia.

¿Eres capaz de ver el punto de unión entre estas tres situaciones? En todas ellas las obligaciones a las que hay que hacer frente superan los recursos que se tienen en ese momento.

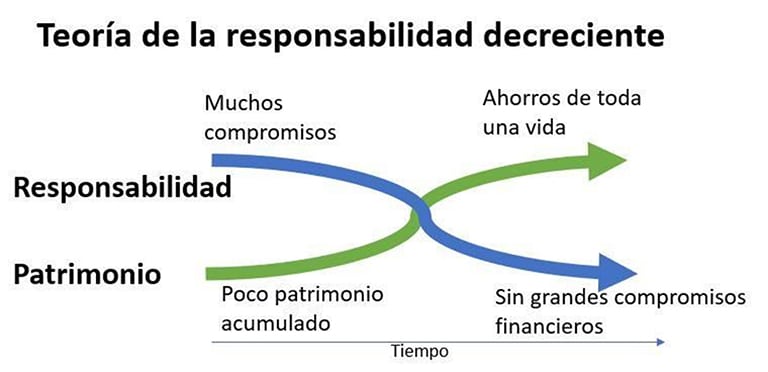

Esto lo que se conoce como la teoría de la responsabilidad decreciente, uno de esos términos que se usan en el mundo del seguro para referirse a algo tan sencillo como la necesidad de protección que te hará falta en cada momento de tu vida y, sí, también cuándo conviene contratar un seguro de vida o de protección y su cuantía.

¿En qué consiste la teoría de la responsabilidad decreciente?

Esta teoría establece una conexión entre recursos y responsabilidades a lo largo de la vida. Dicho de otra forma, conecta tu patrimonio o el dinero que tienes con tus obligaciones financieras.

Esta relación determinará el nivel de protección que necesitas en cada momento, que se calcula por la diferencia entre uno y otro.

Para que lo entiendas mejor, imagina el típico desarrollo financiero y vital de una persona. Cuando eres joven tienes poco dinero, pero también pocas responsabilidades financieras. A fin de cuentas, nadie depende de ti y puede que hasta vivas con tus padres. Por lo tanto, no necesitas mucha protección adicional.

Conforme avanza la vida, vas ganando más dinero y aumentando tu patrimonio, pero también aumentan tus obligaciones y responsabilidad. Por ejemplo, al comprar casa, tendrás una enorme deuda con la hipoteca, y seguramente poco o nada de dinero ahorrado si acabas de adquirir la vivienda.

Si, además, empiezas a vivir en pareja y formas una familia, las responsabilidades actuales y futuras crecerán de golpe, otra vez por encima de tus ingresos y patrimonio actual. Como es lógico, querrás cuidar a tus hijos y garantizarles un futuro pase lo que pase contigo y con tus ingresos.

Seguirá pasando el tiempo, tus hijos irán a la universidad, empezarán a trabajar (o no), e irás terminando de pagar la casa. En otras palabras, tus responsabilidades personales y financieras irán decreciendo con el tiempo.

¿Y tu patrimonio? Típicamente habrá aumentado con el tiempo, especialmente si has empezado a invertir. De hecho, si lo hiciste pronto, el interés compuesto te habrá ayudado a acumular una buena suma.

Según la teoría de la responsabilidad decreciente, al final del camino tendrás más patrimonio que responsabilidades, y tiene su sentido. Cuando llegues a la vejez o alcances la jubilación, lo normal es que tengas la casa pagada y cero responsabilidades porque tus hijos ya serán mayores.

De hecho, más que de responsabilidades, a esa edad podría hablarse de objetivos y deseos, como viajar o ayudar a los hijos.

Por si todavía no lo tienes claro, el siguiente gráfico de Preahorro.com resume la teoría.

Fuente de la imagen: https://preahorro.com/wp-content/uploads/La-teoria-de-la-responsabilidad-decreciente.jpg

Cómo cubrir esa diferencia entre recursos y patrimonio

Si la teoría de la responsabilidad decreciente sirve para decidir cuándo contratar un seguro de vida y por cuánto, es precisamente porque los seguros son una de las fórmulas para abordar el problema.

En concreto, un seguro de vida puede cubrir esa diferencia entre lo que tienes ahorrado ahora y tus responsabilidades reales, igual que puede hacerlo un seguro contra impagos o el seguro de hogar si tienes una hipoteca (piensa en qué pasaría si se incendia la casa).

Por eso mismo, esta teoría es muy útil para determinar en qué momento contratar este tipo de pólizas, que sería cuando se produce un déficit entre tu patrimonio y tus obligaciones financieras (por ejemplo, al pedir un préstamo).

También puede servir para averiguar por cuánto contratar el seguro de vida, que sería la diferencia entre un dato y el otro, como veremos más adelante con el ejemplo de una hipoteca.

¿Existen otras soluciones más allá de los seguros? Sí, la inversión puede ayudarte a reducir la diferencia. Aquí puedes ver cuánto invertir según tu situación para orientarte.

Dentro de las opciones, hay un producto en particular que une ambos mundos: el seguro de vida y la inversión. Son los seguros de vida-ahorro, como los PIAS o los Unit Linked, que incluyen una póliza de vida y al tiempo son una herramienta de inversión y/o ahorro.

A través de ellos puedes obtener la cobertura de vida que necesitas, es decir, una indemnización en caso de fallecimiento o invalidez, y una herramienta para hacer crecer tus ahorros a través de una cartera de fondos de inversión, como ocurre con los Unit Linked.

Conforme vayas aumentando tu patrimonio podrás reducir el capital del seguro a través de un solo producto, algo que también puedes hacer por tu cuenta con una cartera de inversiones y un seguro aparte.

El ejemplo de la hipoteca

Comprar una casa con hipoteca suele ser sinónimo de contratar un seguro de vida. Más allá de que la entidad financiera bonifique las condiciones del préstamo, esta póliza es una buena medida de protección y ejemplo de lo que acabamos de ver.

Lo más habitual al adquirir la vivienda es destinar casi todos los ahorros para pagar la entrada de la casa. Esto hace que la diferencia entre tu patrimonio y lo que debes sea enorme, un agujero que conviene cubrir con el seguro de vida.

Así, sabes que, si te pasa algo, tu familia podrá pagar la vivienda y no perderá la casa. Por eso mismo, lo más habitual es firmar el seguro por el valor de la hipoteca e ir reduciendo la cantidad asegurada año tras año.